Τι θα συμβεί εάν η δεύτερη οικονομία στον κόσμο εγκαταλείψει το δολάριο;

Οι ανησυχίες ότι ένα παρόμοιο καθεστώς κυρώσεων μπορεί μια μέρα να εφαρμοστεί κατά του κινεζικού χρηματοπιστωτικού συστήματος -και οι αναφορές που δείχνουν ότι ορισμένες κινεζικές χρηματοπιστωτικές εταιρείες που εμπλέκονται σε συναλλαγές που σχετίζονται με τη Ρωσία θα μπορούσαν σύντομα να στοχοποιηθούν από τις οικονομικές κυρώσεις των ΗΠΑ – εξηγούν γιατί σημαντικές φωνές στην Κίνα ζητούν απομείωση της έκθεσης του κινεζικού χρηματοπιστωτικού συστήματος στο αμερικανικό νόμισμα, επισημαίνει ο καθηγητής χρηματοοικονομικής στο Harvard Robert Greene σε μελέτη του για το Carnegie Endowment for International Peace που δημοσιεύθηκε στις 3 Οκτωβρίου.

Ο Παγκόσμιος Νότος

Ωστόσο, παρά τη σημαντική πρόσφατη αύξηση της χρήσης του γιουάν από την Κίνα στις διασυνοριακές πληρωμές, το κινεζικό χρηματοπιστωτικό σύστημα εξακολουθεί να είναι ιδιαίτερα εξαρτημένο από το δολάριο και τα μεγαλύτερα κρατικά χρηματοπιστωτικά ιδρύματά του είναι βαθιά διασυνδεδεμένα με το χρηματοπιστωτικό σύστημα των ΗΠΑ.

Ένα ερώτημα που αναδύεται είναι ο βαθμός στον οποίο η Κίνα θα αγκαλιάσει νομίσματα εκτός δολαρίου, στοχεύοντας στην αποδολαριοποίηση.

Η πλήρης «απεξάρτηση» της Κίνας από το δολάριο – κατά τα φαινόμενα – απαιτεί τη διαμόρφωση ενός εναλλακτικού χρηματοπιστωτικού συστήματος από τον Παγκόσμιο Νότo: και από αυτό το σημείο απέχουμε ακόμη πολύ…

Κινέζοι αξιωματούχοι και ακαδημαϊκοί έχουν ασπαστεί ευρέως την ιδέα ότι τόσο το γιουάν όσο και το ευρώ διαδραματίζουν μεγαλύτερο παγκόσμιο ρόλο .

Ωστόσο, οι Κινέζοι οικονομολόγοι φαίνεται να έχουν διαφορετικές απόψεις σχετικά με τον πιθανό ρόλο του ευρώ στο να καταστεί δυνατή η διαφοροποίηση της ίδιας της Κίνας μακριά από το δολάριο.

Ωστόσο η σημαντική διασύνδεση της Κίνας με το χρηματοπιστωτικό σύστημα του δολαρίου βραχυπρόθεσμα είναι πιθανό να συνεχιστεί.

Κατά ειρωνικό τρόπο, το βάθος αυτών των χρηματοοικονομικών διασυνδέσεων, στο παρελθόν, αποθάρρυνε τους υπεύθυνους χάραξης πολιτικής των ΗΠΑ από την εφαρμογή οικονομικών κυρώσεων κατά των μεγαλύτερων τραπεζών της Κίνας.

Η πιθανότητα οικονομικών κυρώσεων που στοχεύουν ορισμένες μικρές ή μεσαίες κινεζικές χρηματοπιστωτικές εταιρείες για συναλλαγές που σχετίζονται με τη Ρωσία θα μπορούσε να δώσει πολιτική ώθηση στις εκκλήσεις στην Κίνα για να επιταχυνθούν οι προσπάθειες διαφοροποίησης νομισμάτων.

Μπορεί η Κίνα να αντιγράψει τη Ρωσία;

Σε απάντηση στις αυξανόμενες εντάσεις μεταξύ ΗΠΑ και Κίνας, τις οικονομικές κυρώσεις των ΗΠΑ που στοχεύουν τη ρωσική κεντρική τράπεζα και τα μεγαλύτερα χρηματοπιστωτικά ιδρύματα και τις αναφορές ότι η κυβέρνηση του προέδρου των ΗΠΑ Joe Biben μπορεί να επιβάλει κυρώσεις σε ορισμένα μικρότερα κινεζικά χρηματοπιστωτικά ιδρύματα λόγω της σύνδεσης με τη Ρωσία, οι κινέζοι πολιτικοί αντιμετωπίζουν αυξανόμενες εκκλήσεις για μείωση της έκθεσης του κινεζικού χρηματοπιστωτικού συστήματος σε περιουσιακά στοιχεία σε δολάρια.

Το πρώην μέλος της επιτροπής νομισματικής πολιτικής της κεντρικής τράπεζας της Κίνας, Yu Yongding, ένας σημαντικός Κινέζος οικονομολόγος, πρόσφατα υποστήριξε τη μείωση των διακρατήσεων των κινεζικών συναλλαγματικών αποθεμάτων σε ομόλογα του Δημοσίου των ΗΠΑ λόγω του αυξανόμενου κινδύνου των οικονομικών κυρώσεων των ΗΠΑ που στοχεύουν κινεζικά χρηματοπιστωτικά ιδρύματα ή τα συναλλαγματικά αποθέματα.

Μια μελέτη του Απριλίου 2024 σε μια κορυφαία κινεζική κρατική δεξαμενή σκέψης προειδοποίησε ομοίως ότι τα περιουσιακά στοιχεία του κινεζικού επίσημου τομέα σε δολάρια κινδυνεύουν ολοένα και περισσότερο να τεθούν υπό «ομηρία» επισημαίνοντας το γεγονός ότι οι κυρώσεις των ΗΠΑ πάγωσαν τη ρωσική τα περιουσιακά στοιχεία της κεντρικής τράπεζας που ήταν εκπεφρασμένα σε δολάρια.

Τον Μάιο του 2024, ένας ερευνητής από το κρατικά υποστηριζόμενο Εθνικό Ίδρυμα Χρηματοδότησης και Ανάπτυξης προτεινε περαιτέρω διαφοροποίηση των συναλλαγματικών αποθεμάτων της Κίνας μακριά από περιουσιακά στοιχεία σε δολάρια.

Με άλλα λόγια, κάποιοι προφανώς ζητούν από την Κίνα να αρχίσει να αντιγράφει στοιχεία της λεγόμενης στρατηγικής «Fortress Russia», το «Oχυρό Ρωσία» που εφαρμόστηκε από την κεντρική τράπεζα της χώρας στα χρόνια μεταξύ της προσάρτησης της Κριμαίας από τη ρωσική κυβέρνηση το 2014 και της έναρξης μιας πλήρους κλίμακας στρατιωτικής επιχείρησης στην Ουκρανία το 2022

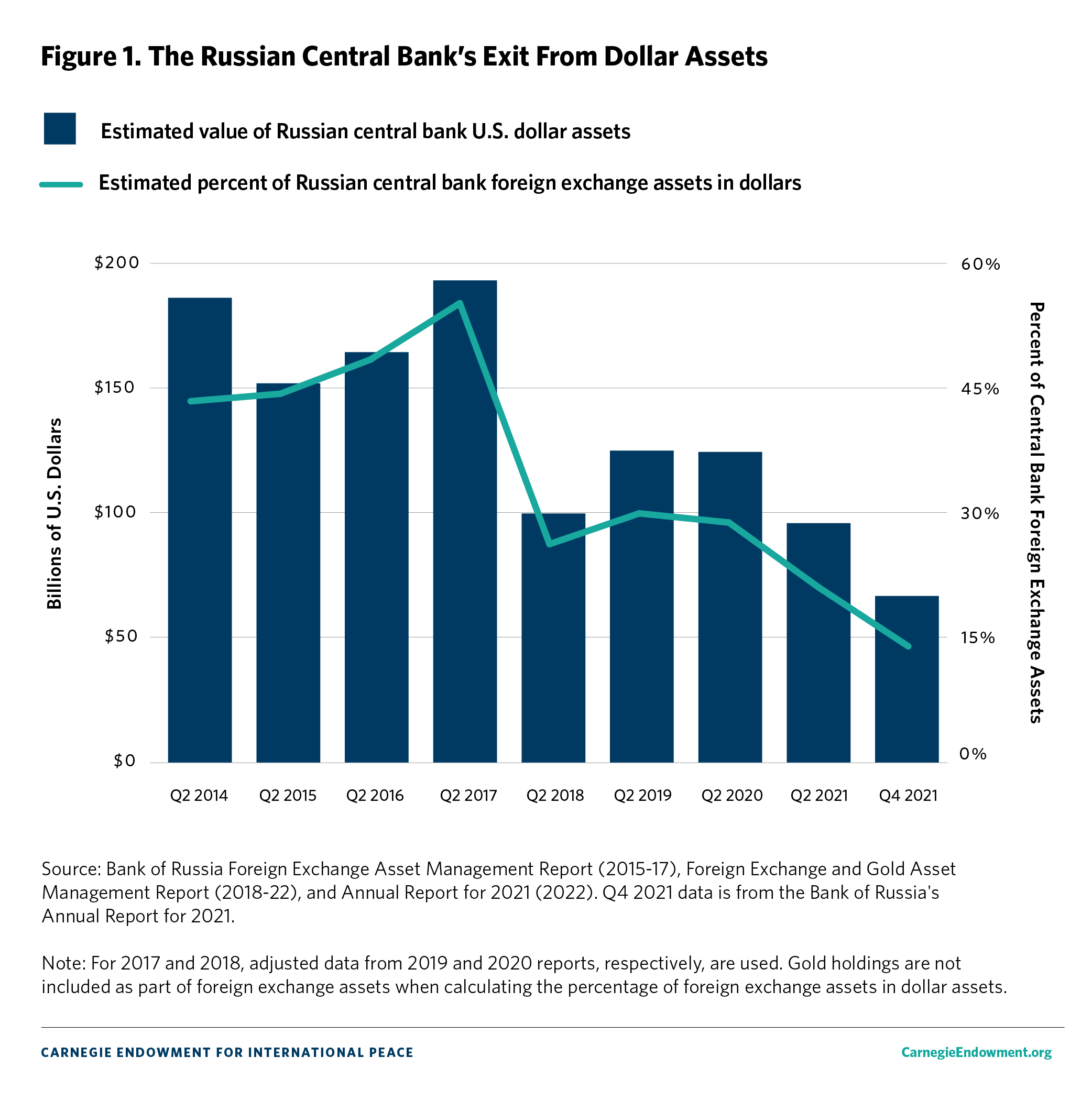

Αυτές οι πρακτικές μείωσαν δραματικά το μερίδιο του δολαρίου στα επίσημα συναλλαγματικά αποθέματα της Ρωσίας.

Στοιχεία από την κεντρική τράπεζα της Ρωσίας δείχνουν ότι το μερίδιο των περιουσιακών στοιχείων σε δολάρια στα συναλλαγματικά αποθέματα της Ρωσίας μειώθηκε δραματικά μεταξύ 2017 και 2018 και ξανά μεταξύ 2020 και 2021

Η έξοδος της ρωσικής κεντρικής τράπεζας από τα περιουσιακά στοιχεία σε δολάρια

Παρά αυτές τις προσπάθειες, εκτιμάται ότι 300 έως 350 δισεκατομμύρια δολάρια σε συναλλαγματικά διαθέσιμα της ρωσικής κεντρικής τράπεζας – εκ των οποίων τα περισσότερα είναι περιουσιακά στοιχεία σε ευρώ αλλά πάνω από 65 δισεκατομμύρια δολάρια εκτιμάται ότι είναι στοιχεία ενεργητικού σε δολάρια – έχουν παγώσει ως αποτέλεσμα οικονομικών κυρώσεων που επιβλήθηκαν το 2022.

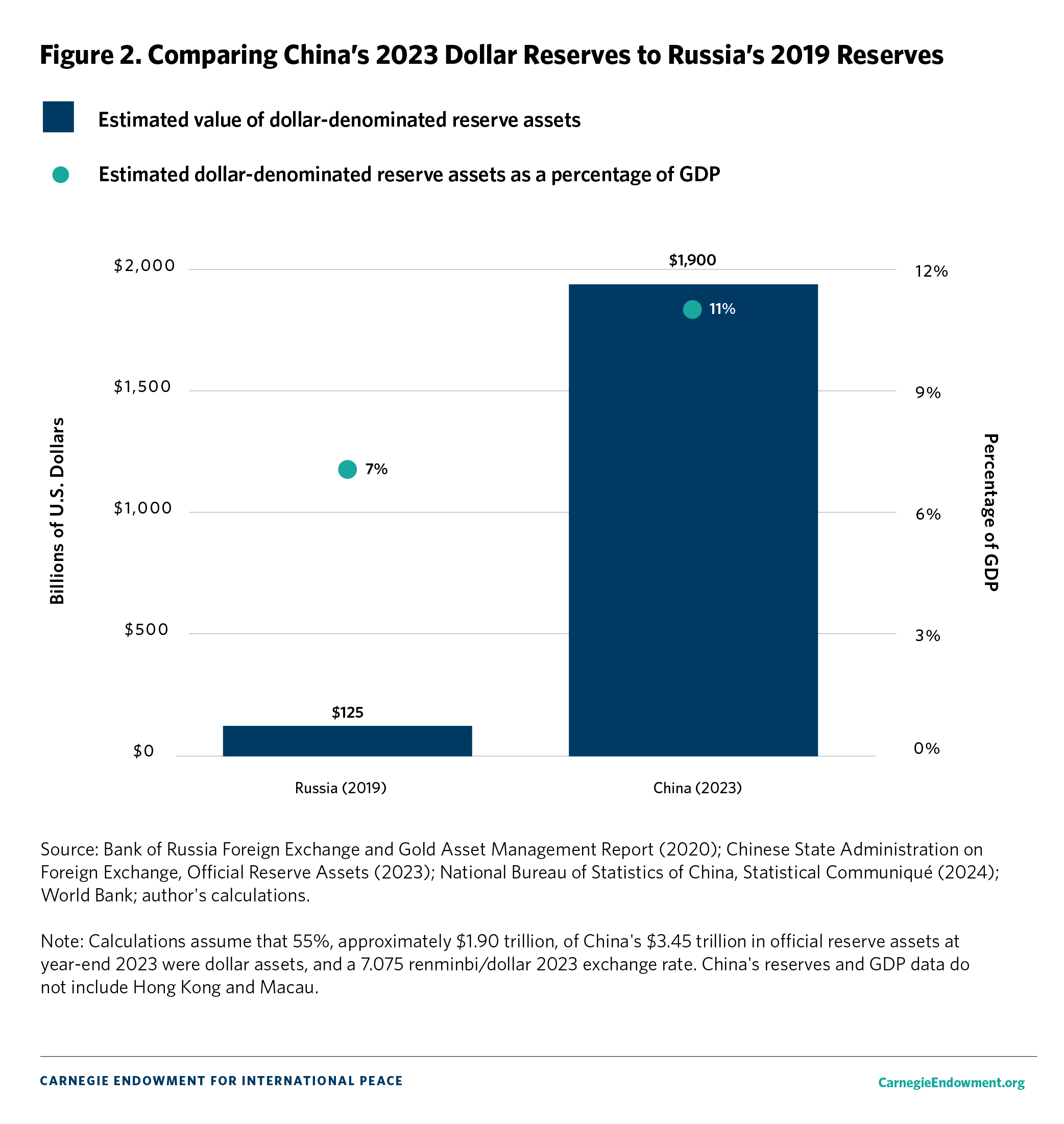

Συγκριτικά, τα συναλλαγματικά αποθέματα της Κίνας είναι πολύ μεγαλύτερα από αυτά της Ρωσίας.

Τα επίσημα συναλλαγματικά αποθέματα της ηπειρωτικής Κίνας — εξαιρουμένου του χρυσού και των αποθεματικών του Διεθνούς Νομισματικού Ταμείου —αναφέρθηκε ότι ήταν μεταξύ 3,10 και 3,29 τρισεκατομμυρίων δολαρίων στο διάστημα από τον Ιανουάριο του 2023 έως τον Αύγουστο του 2024.

Ενώ η κυβέρνηση της Κίνας δεν αποκαλύπτει τακτικά τη νομισματική σύσταση αυτών των περιουσιακών στοιχείων, μια ανάλυση το 2023 υπολόγισε ότι περίπου το 50% των συνολικών αποθεματικών της Κίνας είναι σε δολάρια.

Αυτό υποδηλώνει ότι η αξία του 2023 των συναλλαγματικών διαθεσίμων της ηπειρωτικής Κίνας είναι πιθανότατα πάνω από δεκαπέντε φορές μεγαλύτερη από την αξία των συναλλαγματικών διαθεσίμων της Ρωσίας σε δολάρια που καταγράφηκε το 2019, πολύ πριν η κεντρική τράπεζα της Ρωσίας μειώσει σημαντικά τα συναλλαγματικά διαθέσιμα σε δολάρια από το 2020 έως το 2021, μέχρι την έναρξη του πλήρους κλίμακας πολέμου μεταξύ Ρωσίας και Ουκρανίας.

Ειδικότερα, όταν λαμβάνεται υπόψη η πολύ μεγαλύτερη οικονομία της Κίνας, τα στοιχεία δείχνουν ότι το επίπεδο των αποθεματικών σε δολάρια της Κίνας το 2023 είναι δυσανάλογα υψηλότερο από αυτό της Ρωσίας το 2019 (βλ. Διάγραμμα 2).

Σύγκριση των συναλλαγματικών αποθεματικώνσε δολάρια της Κίνας το 2023 με τα αποθεματικά της Ρωσίας πριν από τις πρόσφατες πωλήσεις περιουσιακών στοιχείων σε δολάρια της Ρωσικής Κεντρικής Τράπεζας

Το μεγάλο ποσό των κινεζικών συναλλαγματικών αποθεματικών περιουσιακών στοιχείων σε δολάρια περιπλέκει την ικανότητα του Πεκίνου να μιμηθεί τη ρωσική στρατηγική.

Αντανακλά επίσης την πραγματικότητα ότι οι χρηματοπιστωτικές αγορές της Κίνας και οι σημαντικοί στόχοι της κινεζικής πολιτικής παραμένουν σε μεγάλο βαθμό συνδεδεμένοι με το χρηματοπιστωτικό σύστημα του δολαρίου.

Το κινεζικό χρηματοπιστωτικό σύστημα και η εξάρτηση από το δολάριο

Μόνο ένα μικρό μέρος του υψηλού επιπέδου χρέους της Κίνας είναι σε ξένο νόμισμα, αλλά σχεδόν το ήμισυ του εξωτερικού χρέους της ηπειρωτικής Κίνας εκφράζεται σε δολάρια. το οποίο αντιπροσώπευε το 84% του εγγεγραμμένου εξωτερικού χρέους της Κίνας σε ξένα νομίσματα.

Μεγάλο μέρος αυτού του χρέους αποδίδεται στον τραπεζικό τομέα.

Το τέταρτο τρίμηνο του 2023, ο τραπεζικός τομέας της ηπειρωτικής Κίνας ανέφερε 418 δισεκατομμύρια δολάρια σε διασυνοριακές υποχρεώσεις σε δολάρια.

Οι τέσσερις μεγαλύτερες κρατικές εμπορικές τράπεζες της Κίνας —οι τέσσερις μεγαλύτερες εμπορικές τράπεζες στον κόσμο κατά μέγεθος ενεργητικού — είναι ιδιαίτερα διασυνδεδεμένες με το χρηματοπιστωτικό σύστημα του δολαρίου.

Αυτά τα ιδρύματα συχνά βασίζονται σε χρηματοδότηση σε δολάρια για τη παροχή ρευστότητας σε ένα ευρύ φάσμα δραστηριοτήτων στο εξωτερικό και τα τελευταία χρόνια διατήρησαν κατά καιρούς υποχρεώσεις σε δολάρια αξίας πολύ μεγαλύτερης από τα περιουσιακά στοιχεία σε δολάρια .

Το μέγεθος των «ανοιγμάτων» αυτών των ιδρυμάτων σε δολάρια μπορεί να είναι τεράστιο: το 2023, μία από αυτές τις τράπεζες ανέφερε υποχρεώσεις σε δολάρια περίπου 460 δισεκατομμυρίων δολαρίων (έναντι περίπου 410 δισεκατομμυρίων δολαρίων ενεργητικού σε δολάρια).

Οι τέσσερις μεγαλύτερες κρατικές εμπορικές τράπεζες της Κίνας ανέφεραν επίσης περίπου 300 δισεκατομμύρια δολάρια τίτλων σε δολάρια ως χρηματοοικονομικές επενδύσεις το 2023.21 (Αυτά τα στοιχεία σε δολάρια υπολογίζονται όλα χρησιμοποιώντας μια συναλλαγματική ισοτιμία 7,14 γιεν προς δολάριο για τον Δεκέμβριο του 2023)

Μέσω της αγοράς και πώλησης περιουσιακών στοιχείων σε δολάρια, αυτά τα ιδρύματα διαδραματίζουν σημαντικό ρόλο στη διαμόρφωση της ισοτιμίας του γιουάν.

Ειδικότερα, αυτά τα ιδρύματα μπορούν να είναι ιδιαίτερα ενεργά στις αγορές διαθεσίμων, χρησιμεύοντας ως σύνδεσμος για τις αγορές ομολόγων του κινεζικού επίσημου τομέα και διευκολύνοντας την κινεζική νομισματική πολιτική.

Οι χρηματοπιστωτικές αγορές του δολαρίου είναι επίσης συνυφασμένες με τους γεωπολιτικούς στόχους του Πεκίνου και την κινεζική βιομηχανική πολιτική. Ιστορικά, τα περισσότερα από τα δάνεια της Πρωτοβουλίας Belt and Road (BRI) της Κίνας ήταν εκφρασμένα σε δολάρια.

Κινεζικές εταιρείες που καινοτομούν σε οικονομικούς τομείς με εξέχουσα σημασία για την κινεζική ηγεσία αξιοποίησαν συχνά χρηματοδότηση σε μετοχές εκπεφρασμένες σε δολάρια την τελευταία δεκαετία, αν και οι ΗΠΑ επενδύουν σε επιχειρηματικά κεφάλαια τις κινεζικές επιχειρήσεις έχει μειωθεί κατακόρυφα τα τελευταία χρόνια.

Ωστόσο, σημαντικά κεφάλαια σε δολάρια που δεν είναι εστιασμένα στην Κίνα, συνεχίζουν να διαδραματίζουν σημαντικό ρόλο στη χρηματοδότηση κινεζικών νεοφυών επιχειρήσεων που ευθυγραμμίζονται με τους στόχους της βιομηχανικής πολιτικής του Πεκίνου.

Και παρά το γεγονός ότι οι κινεζικές εταιρείες δεν αντλούν κεφάλαια όλο και περισσότερο από τις αγορές των ΗΠΑ, εν μέρει λόγω ρυθμιστικής πίεσης από τις κινεζικές αρχές, πολλές κινεζικές εταιρείες τεχνολογίας, ενέργειας και ηλεκτρικών οχημάτων εξακολουθούν να είναι εισηγμένες στις ΗΠΑ — με τη συνολική αξία όλων των κινεζικών εταιρειών που είναι εισηγμένες στις αγορές των ΗΠΑ να είναι 848 δισεκατομμύρια δολάρια στις αρχές του 2024.

Η αγορά του Χονγκ Κονγκ

Οι κινεζικές ρυθμιστικές αρχές παροτρύνουν όλο και περισσότερο τις σχετικά μεγάλες και αναπτυσσόμενες παγκόσμιες κινεζικές εταιρείες να εισαχθούν στην αγορά του Χονγκ Κονγκ.

Ωστόσο, στο Χονγκ Κονγκ, οι περισσότεροι τίτλοι που διαπραγματεύονται στο χρηματιστήριο εξακολουθούν να τιμολογούνται, αγοράζονται και πωλούνται στο τοπικό νόμισμα του Χονγκ Κονγκ που είναι συνδεδεμένο με το δολάριο (η εξαίρεση όντας πολλές μεγάλες εισηγμένες εταιρείες που συμμετέχουν σε ένα πρόσφατα υιοθετηθέν «μοντέλο διπλής αποτίμησης» που διευκολύνει τη διπλή διαπραγμάτευση τίτλων σε γιουάν και δολάριο).

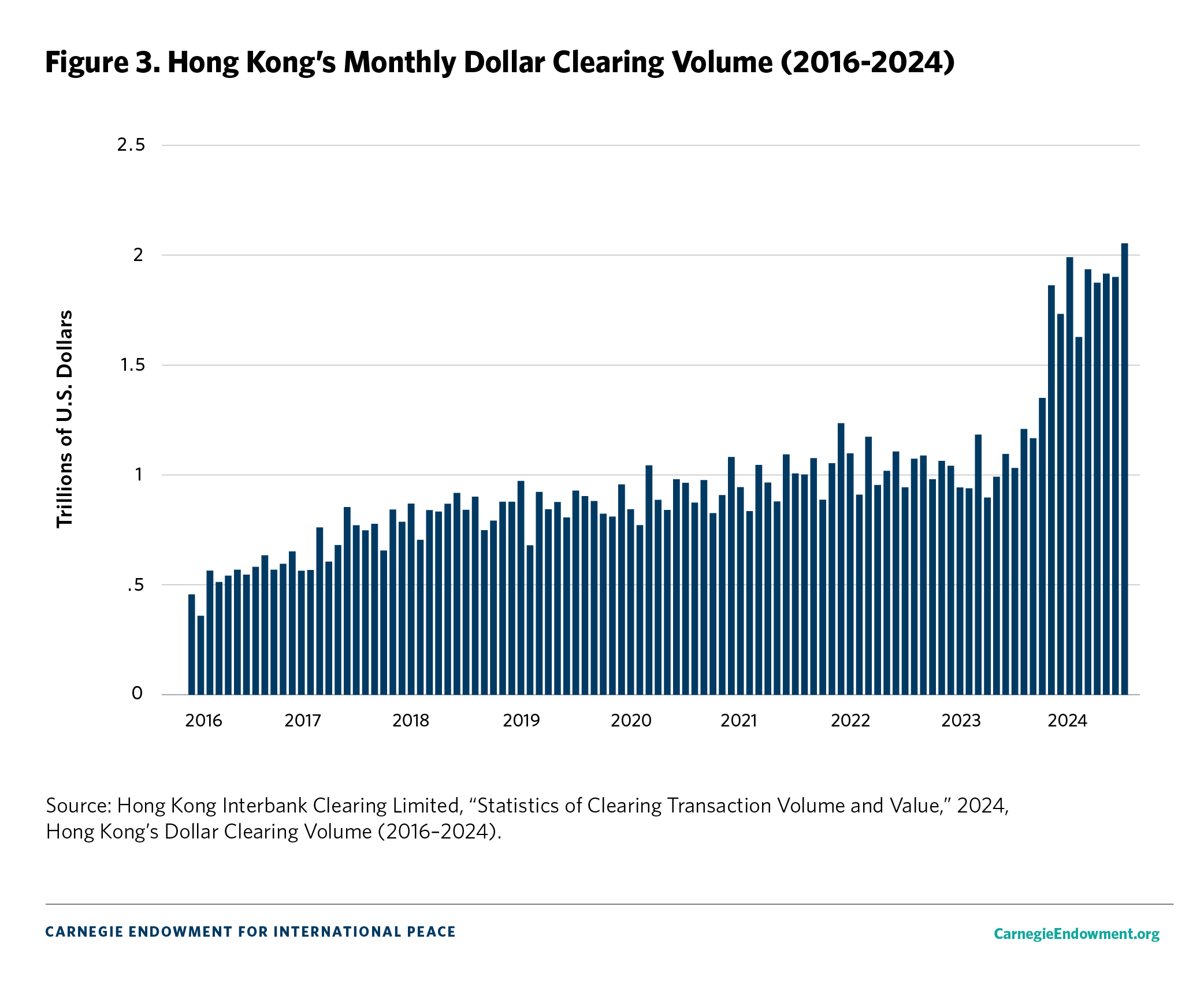

Σχετικά, η ιδιότητα του Χονγκ Κονγκ ως «διεθνούς χρηματοοικονομικού κέντρου ‘‘αγκαλιάζει’’ την Ανατολή και τη Δύση», όπως διατυπώθηκε πρόσφατα από την κορυφαία χρηματοοικονομική ρυθμιστική αρχή της Κίνας ενισχύεται από το γεγονός ότι του επιτρέπεται να διατηρεί ένα συστήματα πληρωμών για διαπραγματεύσεις μεγάλης αξίας εκτός των Ηνωμένων Πολιτειών.

Τον Σεπτέμβριο του 2024, αυτή η συμφωνία, που ονομάζεται CHATS του δολαρίου, περιελάμβανε περίπου τριάντα χρηματοπιστωτικά ιδρύματα συνδεδεμένα με οντότητες της ηπειρωτικής Κίνας ως άμεσους συμμετέχοντες—συμπεριλαμβανομένων θυγατρικών διαφόρων κινεζικών εταιρειών τεχνολογίας και κινεζικών κρατικών επιχειρήσεων, καθώς και της China Development Bank.

Ο μηνιαίος όγκος συναλλαγών αυτής της συμφωνίας άνω των 2 τρισεκατομμυρίων δολαρίων τον Ιούλιο του 2024 είναι διπλάσιος του όγκου του στις αρχές του 2023 και υπερτετραπλασιάζεται ο όγκος του στις αρχές του 2016.

Όγκος εκκαθάρισης δολαρίων Χονγκ Κονγκ (2016–2024)

Τέλος, η συνδεσιμότητα των κινεζικών χρηματοπιστωτικών αγορών με το δολάριο επηρεάζεται βαθιά από την προσέγγιση του Πεκίνου όσον αφορά τη διαχείριση της συναλλαγματικής ισοτιμίας του γιουάν.

Το γιουάν υπόκειται σε ένα ισχυρό καθεστώς κεφαλαιακών ελέγχων και η συναλλαγματική του ισοτιμία ελέγχεται ενεργά από τις κινεζικές αρχές σε σχέση με την αξία του δολαρίου.

Αυτή η προσέγγιση περιλαμβάνει συχνές παρεμβάσεις στις αγορές συναλλάγματος μέσω, μεταξύ άλλων, της αγοράς ή της πώλησης των περιουσιακών στοιχείων σε δολάρια από την κεντρική τράπεζα της Κίνας και τις μεγάλες κρατικές εμπορικές της τράπεζες.

Οι στόχοι του Πεκίνου για τον αυστηρό έλεγχο της αξίας του γιουάν και της έκτασης της χρήσης του στο εξωτερικό, ενώ παράλληλα διευρύνει τον συνολικό του παγκόσμιο ρόλο αναμφισβήτητα απαιτούν οι κινεζικές αρχές να διατηρήσουν την αντίληψη ότι τα γιουάν που κρατούνται εκτός της ηπειρωτικής Κίνας είναι εύκολα μετατρέψιμα σε δολάρια—συμπεριλαμβανομένης της διατήρησης σημαντικών αποθεματικών στο αμερικανικό νόμισμα.

Τα βήματα προς τη μείωση της εξάρτησης από το δολάριο

Παρά τη βαθιά εξάρτηση της Κίνας από το δολάριο, το Πεκίνο φαίνεται να αναλαμβάνει προσπάθειες πολιτικής με στόχο τη διαφοροποίηση των αποθεμάτων του μακριά από τα δολάρια και την αύξηση της χρήσης του ρενμίνμπι στο διασυνοριακό εμπόριο και τη χρηματοδότηση.

Ωστόσο, αυτές οι προσπάθειες αντιμετωπίζουν περιορισμούς.

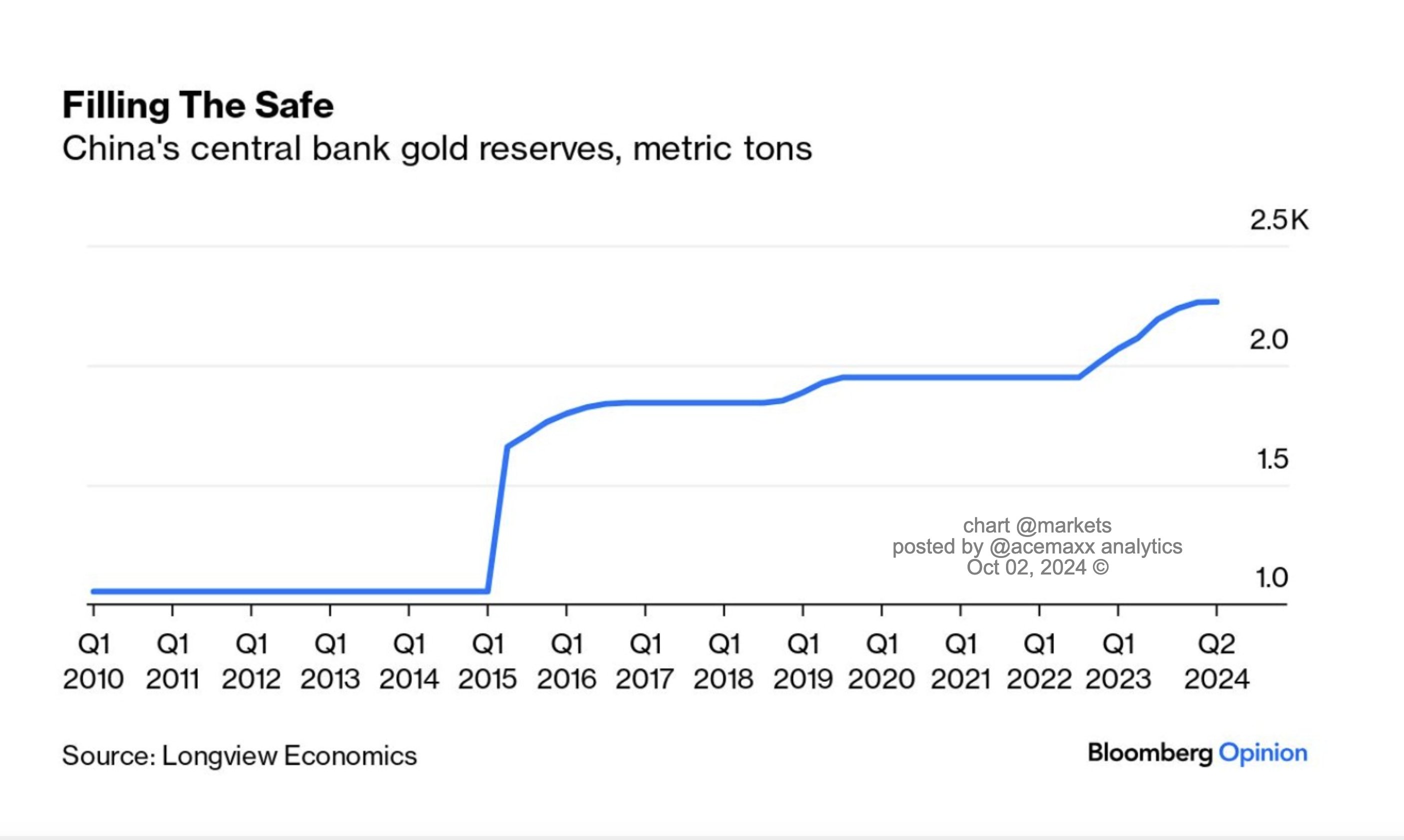

Μεταξύ Νοεμβρίου 2022 και Απριλίου 2024, τα αποθέματα χρυσού της Κίνας αυξάνονταν κάθε μήνα, με το μερίδιο του χρυσού στα επίσημα αποθεματικά της να αυξάνει από 3,4% σε 4,9 %. από περιουσιακά στοιχεία σε ξένο συνάλλαγμα.

Ωστόσο, αυτές οι αγορές χρυσού έχουν σταματήσει από τον Μάιο του 2024.

Επίσης, παρόλο που τα στοιχεία της κυβέρνησης των ΗΠΑ δείχνουν μείωση 11 % στην αξία σε δολάρια των διαθεσίμων της ηπειρωτικής Κίνας μεταξύ Νοεμβρίου 2022 και Απριλίου 2024.51

Αυτά τα δεδομένα δεν αντικατοπτρίζουν τα αποθεματικά της Κίνας σε ομόλογα που τηρούνται σε λογαριασμούς θεματοφυλακής στην Ευρώπη και σε άλλες off shore τοποθεσίες ή μέσω παγκόσμιων funds, και οποιαδήποτε μείωση των διαθεσίμων της Κίνας πιθανότατα αντισταθμίστηκε τουλάχιστον εν μέρει από τις αγορές περιουσιακών στοιχείων του κινεζικού επίσημου τομέα σε δολάρια που εκδόθηκαν από τις ΗΠΑ από επιχειρήσεις που χρηματοδοτούνται από την κυβέρνηση.

Όπως αναφέρθηκε, σύμφωνα με μια ανάλυση, η αξία των αποθεμάτων σε δολάρια της Κίνας στην πραγματικότητα παρέμεινε σχετικά σταθερή τα τελευταία χρόνια.

Το Πεκίνο πέτυχε να αυξήσει τη χρήση του renminbi στις διασυνοριακές πληρωμές μέσω της ταχέως αναπτυσσόμενης χρηματοοικονομικής υποδομής στις αναδυόμενες αγορές, των προσπαθειών εσωτερικής κινεζικής πολιτικής για την παροχή κινήτρων στη χρήση του renminbi στην τιμολόγηση και του πολλαπλασιασμού των γραμμών νομισματικής ανταλλαγής (swap) των κεντρικών τραπεζών.

Είναι κρίσιμο για αυτήν την προσπάθεια ήταν το Διασυνοριακό Διατραπεζικό Σύστημα Πληρωμών της Κίνας (CIPS), το οποίο ξεκίνησε το 2015 και επέτρεψε την εκτέλεση πληρωμών σε renminbi πολύ πιο αποτελεσματικά σε σχέση με τα προηγούμενα κανάλια.

Αυτή η υποδομή, ωστόσο, είναι ελάχιστα προστατευμένη από κυρώσεις, λόγω της η συνδεσιμότητα των συμμετεχόντων με το δολάριο και η πιθανή εμβέλεια των οικονομικών κυρώσεων των ΗΠΑ.

Το CIPS βασίζεται σε μεγάλο βαθμό σε περισσότερους από 150 λεγόμενους άμεσους συμμετέχοντες, οι οποίοι είναι εξουσιοδοτημένοι από τους άλλους περίπου 1.400 συμμετέχοντες να χειρίζονται διασυνοριακές πληρωμές και διακανονισμούς μέσω CIPS.

O ρόλος του SWIFT

Οι περισσότεροι άμεσοι συμμετέχοντες στο CIPS είναι οντότητες σε χρηματοοικονομικούς ομίλους που συνδέονται σε μεγάλο βαθμό με το χρηματοπιστωτικό σύστημα του δολαρίου —γενικά είτε κινεζικές θυγατρικές μεγάλων παγκόσμιων τραπεζών είτε υπεράκτιες θυγατρικές μεγάλων κινεζικών κρατικών εμπορικών τραπεζών—και επομένως είναι αρκετά ευάλωτες σε πιθανές συνέπειες μη συμμόρφωσης με τις ΗΠΑ οικονομικές κυρώσεις.

Επίσης, οι πληρωμές CIPS που περιλαμβάνουν έμμεσους συμμετέχοντες γενικά πραγματοποιούνται με τη χρήση μηνυμάτων πληρωμών του συστήματος Παγκόσμιας Διατραπεζικής Χρηματοοικονομικής Τηλεπικοινωνίας (SWIFT).

Το SWIFT είναι η κυρίαρχη πλατφόρμα ανταλλαγής μηνυμάτων στον κόσμο από την οποία αποκόπηκαν μεγάλες ιρανικές και ρωσικές τράπεζες το 2018 και το 2022, αντίστοιχα.

Λόγω εν μέρει της σταθεροποίησης του CIPS και άλλων προσπαθειών πολιτικής, το μερίδιο του δολαρίου στις διασυνοριακές πληρωμές της ηπειρωτικής Κίνας έχει μειωθεί σημαντικά από το 2016, από περίπου 70% σε λιγότερο από 50% το 2023, ενώ το μερίδιο του ρενμίνμπι περίπου διπλασιάστηκε και ξεπέρασε το δολάριο για πρώτη φορά στις αρχές του 2023, φτάνοντας το 48%.

Πράγματι, ένα μεγάλο μερίδιο αυτών των διασυνοριακών πληρωμών σε γιουάν αποδίδεται στην πραγματικότητα σε αγορές τίτλων σε renminbi μέσω του Χονγκ Κονγκ και όχι σε εμπορικές πληρωμές.

Ένας λόγος για τον οποίο το δολάριο εξακολουθεί να παίζει πολύ σημαντικό ρόλο στις διασυνοριακές πληρωμές της Κίνας για αγαθά είναι ότι οι παγκόσμιες αγορές εμπορευμάτων παραμένουν σε μεγάλο βαθμό εξαρτημένες από το αμερικανικό νόμισμα, παρά τις προσπάθειες πολιτικής του Πεκίνου να προωθήσει τη χρήση του γιουάν στις πληρωμές για εμπορεύματα.

Τα στοιχεία δείχνουν ότι σχεδόν 30% των εισαγωγών της Κίνας είναι πρώτες ύλες.

Επίσης, δεδομένων των κινεζικών περιορισμών στη χρήση του ρενμίνμπι στο εξωτερικό και της σχετικά υψηλότερης ρευστότητας του δολαρίου στις αγορές συναλλάγματος, είναι συχνά πολύ πιο πρακτικό -και μια λιγότερο ακριβή, πιο καθιερωμένη προσέγγιση- για τους εμπορικούς εταίρους των κινεζικών επιχειρήσεων να συναλλάσσονται σε δολάρια.

Προοπτικές νομισματικής διαφοροποίησης της Κίνας

Σύμφωνα με Κινέζους οικονομικούς εμπειρογνώμονες, θεωρητικά, ένα σημαντικό άνοιγμα των χρηματοπιστωτικών αγορών της Κίνας και η άρση των περιορισμών στην παγκόσμια χρήση του ρενμίνμπι θα μπορούσε να βοηθήσει στον περιορισμό της εξάρτησης της Κίνας από το δολάριο.

Ωστόσο, παρά τη δήλωση του Μαρτίου 2024 από ανώτερο κινεζικό συνάλλαγμα ρυθμιστικός αξιωματούχος που δηλώνει ότι το Πεκίνο ενδέχεται να λάβει σύντομα μέτρα για να χαλαρώσει τους περιορισμούς στις ροές κεφαλαίων εντός και εκτός ηπειρωτικής Κίνας.

Πολύ ευρύτερες προσπάθειες φαίνονται απίθανες σύντομα λόγω των φόβων ότι μια σημαντική χαλάρωση στη ροή των κεφαλαίων θα μπορούσε να προκαλέσει κινδύνους χρηματοπιστωτικής σταθερότητας.

Δεδομένων αυτών των περιορισμών, υπάρχουν αυξανόμενες εκκλήσεις από ορισμένους Κινέζους επιστήμονες για ολοένα και μεγαλύτερη διαφοροποίηση των συναλλαγματικών αποθεμάτων της χώρας σε νομίσματα εκτός δολαρίου.

Πρόσφατες εκτιμήσεις δείχνουν ότι η πλειονότητα των συναλλαγματικών αποθεματικών της Κίνας σε αποθεματικά στοιχεία ενεργητικού εκτός δολαρίου και χρυσού, είναι πιθανό εκφράζεται σε ευρώ, με μεγάλο μέρος του υπολοίπου να μοιράζεται μεταξύ περιουσιακών στοιχείων σε γεν Ιαπωνίας και βρετανικής λίρας.

Ένα βασικό ερώτημα για τους κινέζους πολιτικούς και ειδικούς που ανησυχούν για την έκθεση της Κίνας σε δολάρια αφορά το ρόλο που θα μπορούσαν να διαδραματίσουν αυτά τα σημαντικά νομίσματα εκτός δολαρίου στη διαφοροποίηση των νομισμάτων φιλοδοξίες.

Ωστόσο, παρά τον εναγκαλισμό της λεγόμενης διαφοροποίησης νομισμάτων που περιλαμβάνει το ευρώ και ίσως το γεν, ορισμένοι εξέχοντες Κινέζοι οικονομολόγοι φαίνεται να αντιτίθενται στην ιδέα ότι τα συναλλαγματικά αποθέματα της Κίνας πρέπει να διαφοροποιηθούν με περιουσιακά στοιχεία σε ευρώ και γιεν.

Για παράδειγμα, ο Yu Yongding επισήμανε ότι θεωρεί το προφίλ γεωπολιτικού κινδύνου αυτών των περιουσιακών στοιχείων παρόμοιο με τα περιουσιακά στοιχεία σε δολάρια.

Ο πρόεδρος και ο αναπληρωτής γραμματέας της επιτροπής του Κινεζικού Κομμουνιστικού Κόμματος στο Πανεπιστήμιο Οικονομικών της Σαγκάης έχει διατυπώσει τη θέση ότι ορισμένα ευρωπαϊκά νομίσματα είναι, όπως το δολάριο, «εργαλεία για την εξωτερική επέκταση και την εγκαθίδρυση της παγκόσμιας ηγεμονίας» και πιστεύει ότι η μεγαλύτερη παγκόσμια χρήση renminbi είναι στην πραγματικότητα πολύ πιθανό να προέλθει από τη μειωμένη χρήση του ευρώ και του γιεν.78

Θα μπορούσε το Πεκίνο να διαφοροποιήσει πραγματικά τα αποθέματα της Κίνας;

Ακόμα κι αν το Πεκίνο αποφασίσει να προσπαθήσει να διαφοροποιήσει περαιτέρω τα κινεζικά συναλλαγματικά αποθέματα μακριά από περιουσιακά στοιχεία σε δολάρια, είναι πιθανό να υπάρχουν πρακτικοί περιορισμοί.

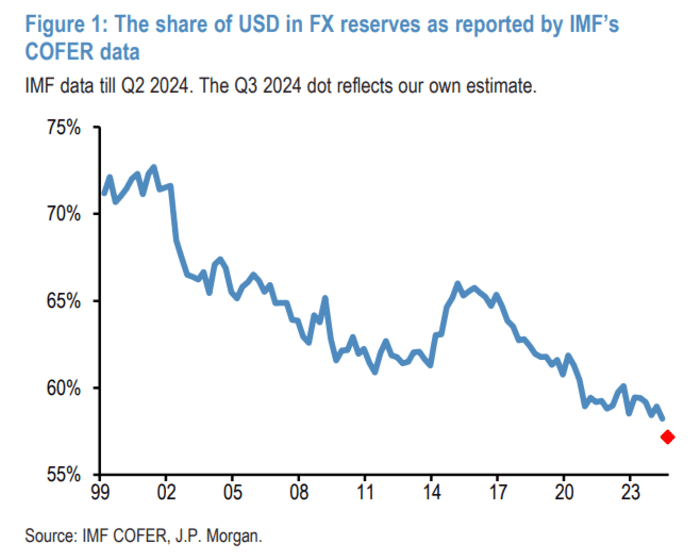

Τα στοιχεία του δεύτερου τριμήνου του 2024 από το Διεθνές Νομισματικό Ταμείο δείχνουν ότι τα παγκόσμια συναλλαγματικά αποθέματα της κεντρικής τράπεζας είναι περίπου 12,3 τρισεκατομμύρια δολάρια και ότι το ευρώ και το γιεν είναι το μακρινό δεύτερο και τρίτο πιο διαδεδομένο νόμισμα στο οποίο εκφράζονται τα συναλλαγματικά αποθέματα της κεντρικής τράπεζας, μαζί αντιπροσωπεύουν λιγότερο από το μισό μερίδιο του δολαρίου—19,76 % και 5,5% , αντίστοιχα, έναντι 58,2%.

Όπως δείχνουν τα παραπάνω στοιχεία, τα συναλλαγματικά αποθέματα της Κίνας αντιπροσωπεύουν περίπου το 25 με 30% των παγκόσμιων συναλλαγματικών διαθεσίμων της κεντρικής τράπεζας και τα αποθεματικά σε δολάριο -τα εκφρασμένα αποθεματικά ενδέχεται να είναι περίπου 1,9 τρισεκατομμύρια δολάρια.

Μαζί, αυτά τα στοιχεία υποδηλώνουν ότι οποιαδήποτε σημαντική ανακατανομή αυτών των αποθεματικών σε περιουσιακά στοιχεία σε ευρώ ή γιεν θα συνεπαγόταν πολύ μεγάλες αγορές κρατικών χρεογράφων υψηλής ποιότητας σε ευρώ και σε γεν.

Εάν οι κινεζικές αρχές αποφάσιζαν να προσπαθήσουν να διαφοροποιήσουν ουσιαστικά τα αποθεματικά της Κίνας σε τέτοιους τίτλους, οι υπεύθυνοι χάραξης πολιτικής στην Ευρώπη και την Ιαπωνία θα μπορούσαν να ενεργήσουν ως απάντηση στις ανησυχίες σχετικά με τις επιπτώσεις που θα μπορούσαν να έχουν οι μεγάλες κινεζικές αγορές στις αντίστοιχες αξίες του ευρώ και του γιεν και επομένως σε αυτές τις οικονομικές δικαιοδοσίες.

Οι παράγοντες της αγοράς

Πιο ουσιαστικά, η διαφοροποίηση των κινεζικών αποθεμάτων μακριά από το δολάριο και σε περιουσιακά στοιχεία σε ευρώ και γιεν θα μπορούσε να περιοριστεί από διαρθρωτικούς παράγοντες της αγοράς.

Η προσφορά περιουσιακών στοιχείων υψηλής ποιότητας σε ευρώ είναι σχετικά περιορισμένη και οι αγορές για αυτά τα περιουσιακά στοιχεία είναι σχετικά μέτριες και το βάθος της αγοράς για αυτά τα περιουσιακά στοιχεία μπορεί να περιοριστεί (κάθε χώρα της ευρωζώνης εκδίδει τα δικά της κρατικά χρεόγραφα σε ευρώ και μεγάλο μέρος αυτών οι τίτλοι κατέχονται από ευρωπαϊκές τράπεζες ή την Ευρωπαϊκή Κεντρική Τράπεζα).

Η προσφορά περιουσιακών στοιχείων υψηλής ποιότητας σε γιεν είναι επίσης περιορισμένη—πάνω από τα μισά κρατικά ομόλογα της Ιαπωνίας κατέχονται από την κεντρική τράπεζα της Ιαπωνίας.

Τα στοιχεία από τα τέλη του 2023 υποδηλώνουν ότι το 17% (περίπου 2 τρισεκατομμύρια δολάρια) άνω των 11,5 τρισεκατομμυρίων δολαρίων σε δημόσιο χρέος της ευρωζώνης κρατούνταν εκτός της ευρωζώνης, και ότι το 13,5% (περίπου 1,2 τρισεκατομμύρια δολάρια) του περίπου 8,7 τρισεκατομμυρίων δολαρίων του κρατικού χρέους της Ιαπωνίας κατέχονταν από ξένους.

Αντίθετα, περίπου το 30% ( 8,1 τρισεκατομμύρια δολάρια) των αμερικανικών ομολόγων όπως καταγράφηκε ότι κατέχονταν από αλλοδαπούς μέχρι το τέλος του 2023.

Πολυπολική νομισματική πραγματικότητα

Κοιτάζοντας πιο μπροστά, ο μεγαλύτερος παγκόσμιος ρόλος για το ευρώ και το ρενμίνμπι που υποστήριξαν ορισμένοι εξέχοντες κινέζοι εμπειρογνώμονες και αξιωματούχοι της οικονομικής πολιτικής φαινομενικά ευθυγραμμίζεται με το όραμα πολιτικής ορισμένων ευρωπαίων φορέων χάραξης χρηματοοικονομικής πολιτικής.

Πρόσφατα, ένα μέλος του εκτελεστικού συμβουλίου της Ευρωπαϊκής Κεντρικής Τράπεζας έγραψε ότι, σε «έναν όλο και πιο πολυπολικό κόσμο», η οικοδόμηση μιας «σταθερής, τεχνικά ανθεκτικής και βαθύτερης αγοράς» για ομόλογα του ευρώ είναι απαραίτητη για την ικανοποίηση των απαιτήσεων ορισμένων κεντρικών τραπεζών για ανάπτυξη του ευρώ ωα αποθεματικού νομίσματος.

Μια έκθεση του Σεπτεμβρίου 2024 του Mario Draghi, πρώην προέδρου της Ευρωπαϊκής Κεντρικής Τράπεζας, υποστηρίζει «την έκδοση ενός κοινού ασφαλούς περιουσιακού στοιχείου» από την Ευρωπαϊκή Ένωση (ΕΕ) με στόχο «την ενίσχυση του ρόλου του ευρώ ως αποθεματικό νόμισμα».

Η Κίνα θα μπορούσε επίσης, θεωρητικά, να διαφοροποιήσει μέτρια ορισμένα αποθεματικά μακριά από το δολάριο σε κρατικούς χρεωστικούς τίτλους σε νομίσματα σχετικά μικρών και ανοιχτών οικονομιών.

Έρευνα του Διεθνούς Νομισματικού Ταμείου δείχνει ότι αυτή είναι μια παγκόσμια τάση.

Αλλά αυτά τα περιουσιακά στοιχεία—που αντιπροσωπεύουν τη συντριπτική πλειονότητα των αποθεματικών περιουσιακών στοιχείων εκτός ρενμινμπι, μη δολαρίων, μη ευρώ και μη γιεν—είναι σε μεγάλο βαθμό κρατικοί τίτλοι που εκδίδονται από χώρες των οποίων τα νομίσματα, από την οπτική γωνία του Πεκίνου, ενδέχεται να μην παρουσιάζουν σημαντικά μικρότερο γεωπολιτικό κίνδυνο από το δολάριο, συμπεριλαμβανομένων Αυστραλία, Καναδάς και Ηνωμένο Βασίλειο

Επίσης, η τεράστια όρεξη της Κίνας για περιουσιακά στοιχεία σε ξένο νόμισμα, λόγω των τρεχουσών προσεγγίσεων της νομισματικής πολιτικής και των επίμονων εμπορικών ανισορροπιών της σημαίνει ότι είναι απίθανο να επιτευχθεί ουσιαστική διαφοροποίηση των αποθεματικών μέσω σημαντικών αγορών της μέτριας προσφορά περιουσιακών στοιχείων σε νομίσματα σχετικά μικρών και ανοιχτών οικονομιών.

Εκτός αυτών των δικαιοδοσιών, των Ηνωμένων Πολιτειών, της Ευρωπαϊκής Ένωσης και της Ιαπωνίας, οι αγορές για τα κρατικά χρεόγραφα υψηλής ποιότητας των περισσότερων άλλων χωρών είναι απλώς πολύ μικρές για να απορροφήσουν επαρκώς σημαντική ζήτηση από τον κινεζικό επίσημο

Τι αλλάζει

Εν ολίγοις, οι ρωσικές αρχές διαφοροποίησαν τα συναλλαγματικά αποθέματα της χώρας σε μεγάλο βαθμό αγοράζοντας περιουσιακά στοιχεία renminbi, αλλά μια παρόμοια επιλογή δεν είναι δυνατή για τις κινεζικές αρχές.

Η προσφορά της Κίνας σε συναλλαγματικά αποθέματα είναι σημαντικά μεγαλύτερη από αυτή της Ρωσίας, δεν υπάρχει ενιαίο νόμισμα στο οποίο οι κινεζικές αρχές θα μπορούσαν να διαφοροποιήσουν ουσιαστικά τα αποθέματα, και ακόμη και η ουσιαστική βραχυπρόθεσμη διαφοροποίηση των αποθεματικών σε μια σειρά νομισμάτων – δεδομένων των επιλογών που υπάρχουν – αντιμετωπίζει σημαντικά εμπόδια όσον αφορά τη λειτουργία των χρηματοπιστοτικών αγορών και γεωπολιτικά.

www.bankingnews.gr