Μετά από δεκαετίες συνεχιζόμενης προσαρμοστικής νομισματικής πολιτικής, ο κόσμος αντιμετωπίζει πλέον επίπεδα χρέους που έχουν φτάσει σε ιστορικά υψηλά, σε σχέση με το παγκόσμιο ΑΕΠ

Βρισκόμαστε σε παγκόσμια ύφεση, αλλά οι αγορές εξακολουθούν να διαπραγματεύονται σε υπερβολικές αποτιμήσεις.

Αργά ή γρήγορα αυτό θα γίνει αντιληπτό από τις αγορές, οι οποίες χωρίς σταματημό θα οδηγηθούν σε μια μεγάλη διόρθωση του ράλι που οδήγησαν οι πολιτικές των κεντρικών τραπεζών για πάνω από μία δεκαετία.

Και η επόμενη μέρα αυτής της συνειδητοποίησης θα κάνει την κρίση του 2007-2008 να μοιάζει με ένα απλό επεισόδιο διόρθωσης.

Αυτό εκτιμούν ήδη επτά μεγάλοι αναλυτές και οίκοι, προειδοποιώντας ιδίως τους μικρούς επενδυτές, που είναι πιο εκτεθειμένοι σε ένα παγκόσμιο κραχ.

Crescat Capital: Κεντρικές τράπεζες και κερδοσκοπική μανία οδηγούν όλο και υψηλότερα τις διεθνείς αγορές… Έρχεται το κραχ

Οι κεντρικές τράπεζες αντιμετωπίζουν σοβαρή κατάσταση.

Μετά από δεκαετίες συνεχιζόμενης προσαρμοστικής νομισματικής πολιτικής, ο κόσμος αντιμετωπίζει πλέον επίπεδα χρέους που έχουν φτάσει σε ιστορικά υψηλά, σε σχέση με το παγκόσμιο ΑΕΠ.

Σύμφωνα με την Crescat Capital, δεν υπήρξε ποτέ μεγαλύτερο χάσμα μεταξύ των βασικών οικονομικών θεμελιωδών και των τιμών περιουσιακών στοιχείων.

Βρισκόμαστε σε παγκόσμια ύφεση, αλλά οι αγορές μετοχών και πιστώσεων εξακολουθούν να διαπραγματεύονται με υπερβολικές αποτιμήσεις.

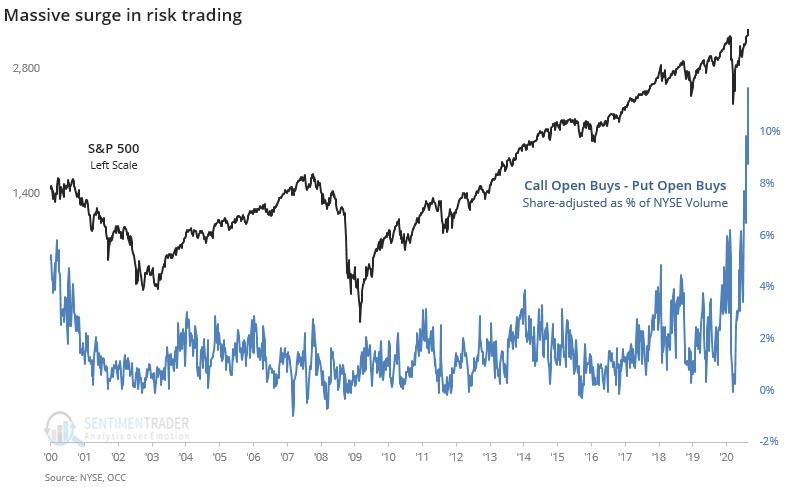

Οι αγορές διαπραγματεύονται με έναν διεστραμμένο συνδυασμό υποστήριξης της ζωής από τη Fed και κερδοσκοπικών μανιών.

Η συνεχιζόμενη πολιτική διάσωσης έχει διαστρέψει τόσο τη λογοδοσία της ελεύθερης αγοράς όσο και την τροφοδότηση τιμών δημιουργώντας ταυτόχρονα μια οικονομία ζόμπι και μια φούσκα χρηματιστηρίου που δεν είναι βιώσιμη.

Και οι κερδοσκοπικές φούσκες περιουσιακών στοιχείων είναι ώριμες για έκρηξη.

Όμως, έως τα τέλη του 2021, το κολοσσιαίο χρέος ύψος 8,5 τρισ. δολαρίων των ΗΠΑ θα λήξει και θα πρέπει να αναχρηματοδοτηθεί.

Η κεντρική τράπεζα των ΗΠΑ, η Fed, είναι η μόνη οντότητα που είναι σε θέση να διαχειριστεί αυτό το χρέος, διασφαλίζοντας όμως νέα επίπεδα ρεκόρ εκτύπωσης χρημάτων, μετά τα σημερινά ήδη ιστορικά επίπεδα.

Η συνολική αγοραία αξία αυτού του κλάδου εξακολουθεί να είναι σχεδόν 3 φορές μικρότερη από την αποτίμηση της Apple.

Η απόδοση των πραγματικών κερδών S&P 500 βρίσκεται στο χαμηλότερο επίπεδο της τελευταίας δεκαετίας.

Το χρέος που αντιμετωπίζει η αμερικανική κυβέρνηση ενισχύει το σενάριο της υπεραπόδοσης του χρυσού.

Από τη σκοπιά της χρηματοδότησης, το 71% του συνόλου των κρατικών ομολόγων που εκδόθηκαν κατά το παρελθόν έτος λήγει σε λιγότερο από 12 μήνες, με αποτέλεσμα οι εκκρεμείς λογαριασμοί Treasury να αυξάνονται στα 5 τρισ. δολάρια!

Το Υπουργείο Οικονομικών των ΗΠΑ συσσωρεύει ομόλογα ύψους 1,79 τρισ. δολαρίων.

Μια παρόμοια συσσώρευση συνέβη το 2008-9.

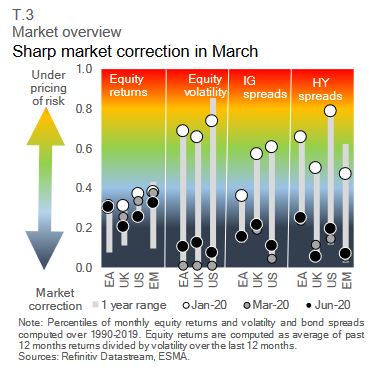

ESMA: Έρχεται σημαντική διόρθωση στις αγορές – Ερωτήματα για την ανάκαμψη

Αντιμέτωπα με σημαντικές διορθώσεις είναι πιθανό να βρεθούν τα διεθνή χρηματιστήρια, μετά την άνοδο πάνω από ό,τι δικαιολογούν τα θεμελιώδη της οικονομίας, τα οποία επηρεάστηκαν αρνητικά από τον κορωνοϊό, σύμφωνα με την Ευρωπαϊκή Αρχή Κινητών Αξιών και Αγορών (ESMA).

Η ESMA αναφέρει σε έκθεσή της ότι υπάρχει μία «πιθανή αποσύνδεση» των κερδών των χρηματοπιστωτικών αγορών από την οικονομία που έχει πληγεί από την πανδημία της COVID-19, εγείροντας ερωτήματα σχετικά με τη βιωσιμότητα της τρέχουσας ανάκαμψης της αγοράς.

El-Erian: Οι μικροεπενδυτές της Wall Street κινδυνεύουν με μεγάλες απώλειες

Οι μικροεπενδυτές που έχουν πλημμυρίσει τη Wall Street κατά τους τελευταίους 5 μήνες, εν μέσω ισχυρών κερδών και κόντρα στην πανδημία του κορωνοϊού, βρίσκονται αντιμέτωποι με μεγάλες απώλειες χωρίς να το έχουν συνειδητοποιήσει, προειδοποιεί ο πασίγνωστος οικονομολόγος της Allianz, Mohamed El-Erian.

Αφού αναφέρει -σε άρθρο του- πως οι αγορές φαίνεται να έχουν αποκτήσει «ανοσία» στον κορωνοϊό και τα αρνητικά οικονομικά στοιχεία, ο κ. El-Erian σημειώνει ότι, πλέον, παρατηρείται πως οι επαγγελματίες και έμπειροι επενδυτές «φορτώνουν» τις μετοχές στους μικροεπενδυτές.

Phoenix Capital: Η Fed θα αγοράσει μετοχές – Δημιουργεί ακραία φούσκα όλων των εποχών

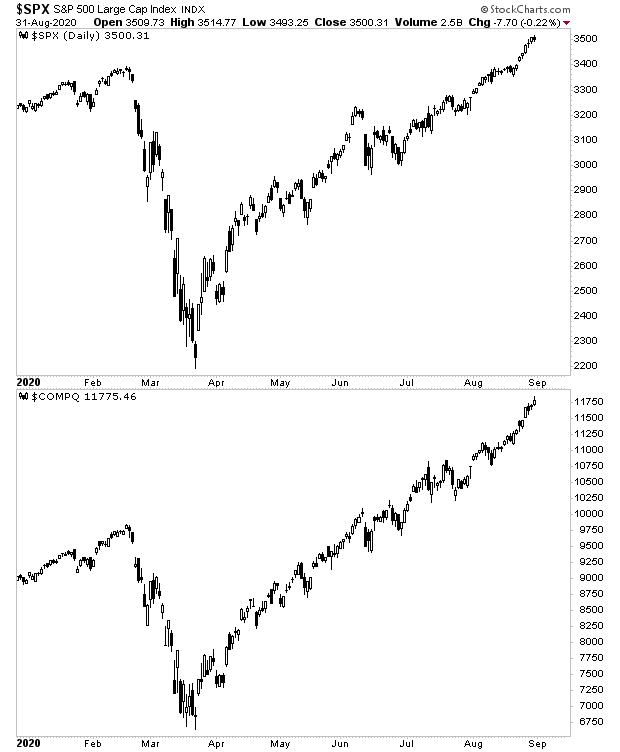

Τόσο ο δείκτης το S&P 500 όσο και το NASDAQ έκλεισαν εκ νέου σε νέα ιστορικά υψηλά.

Και γιατί όχι;

Σε τελική ανάλυση, η αγορά συνειδητοποιεί τώρα αυτό όπως αναφέρει η εταιρία παροχής επενδυτικών υπηρεσιών Phoenix Capital, έχει αναφέρει εδώ και μήνες…

Η Fed θα αγοράσει σύντομα μετοχές.

Η Fed παρεμβαίνει ήδη:

-Στις αγορές του Δημοσίου (κρατικό χρέος των ΗΠΑ)

-Στις αγορές δημοτικών ομολόγων (χρέος που εκδίδεται από πολιτείες και πόλεις)

-Στις αγορές εταιρικών ομολόγων (χρέος που εκδίδεται από εταιρείες)

-Στις αγορές εταιρικών ομολόγων από μεμονωμένα εταιρικά ομόλογα (χρέος που εκδίδεται ειδικά από εταιρείες)

Στις αγορές ομομόγων που υποστηρίζονται από περιουσιακά στοιχεία (τα πάντα, από φοιτητικά δάνεια έως πιστοποιητικά καταθέσεων και άλλα).

Δεν θα είναι η πρώτη κεντρική τράπεζα που θα το κάνει…

Η κεντρική τράπεζα της Ελβετίας, που ονομάζεται Ελβετική Εθνική Τράπεζα, αγοράζει μετοχές εδώ και χρόνια.

Ναί. Εκτυπώνει κυριολεκτικά χρήματα και αγοράζει μετοχές στις χρηματιστηριακές αγορές των ΗΠΑ.

Στη συνέχεια υπάρχει η κεντρική τράπεζα της Ιαπωνίας (BoJ).

Εκτυπώνει επίσης χρήματα και αγοράζει άμεσα μετοχές.

Από τον Μάρτιο του 2019, κατείχε το 80% των ETF της Ιαπωνίας.

Ναι, 80%.

Η BoJ είναι επίσης ο κορυφαίος (μέσα στους 10 μεγαλύτερους) σε πάνω από το 50% των εταιρειών που διαπραγματεύονται στο ιαπωνικό χρηματιστήριο.

Εάν πιστεύετε ότι αυτό δεν μπορεί να συμβεί στις ΗΠΑ, ξανασκεφτείτε το.

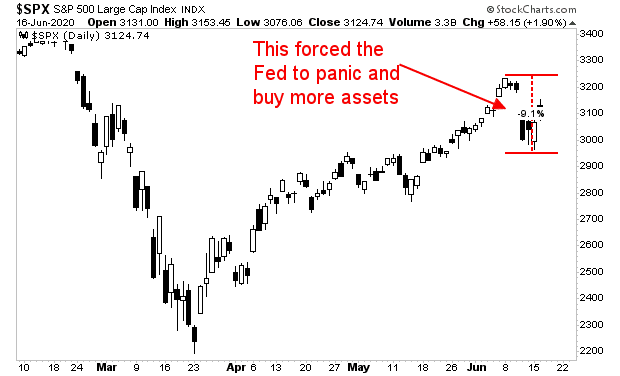

Η Fed μας είπε το 2019 ότι θα αναγκαστεί να συμμετάσχει σε υπερβολικές νομισματικές πολιτικές κατά την επόμενη κάμψη.

Και η Fed κάνει ακριβώς αυτό.

Τώρα μπαίνουμε στη μεγαλύτερη φούσκα όλων των εποχών: μια κατάσταση στην οποία η Fed θα ξοδέψει τρισεκατομμύρια και τρισεκατομμύρια δολάρια για να καλύψει κάθε κίνδυνο σε μια προσπάθεια αναδιάρθρωσης του χρηματοπιστωτικού συστήματος.

Η Fed έχει ήδη ξοδέψει πάνω από 3 τρισεκατομμύρια δολάρια τους τελευταίους τρεις μήνες.

Αυτό θα είναι σύντομα 5 τρισεκατομμύρια δολάρια ή ακόμη και 6 τρισεκατομμύρια δολάρια πριν από το τέλος του 2021.

Στο τέλος της ημέρας, όλα βασίζονται σε αυτά που όπως έχει τονίσει η Phoenix Capital έχει αναφέρει από το 2017… ότι η Fed και άλλες κεντρικές τράπεζες παγιδεύονται σε έναν φαύλο κύκλο μέσω του οποίου δημιουργεί σκόπιμα φυσαλίδες για την αντιμετώπιση κάθε διαδοχικής αποτυχίας.

Είχαμε την τεχνολογική φούσκα τη δεκαετία του ’90.

Τη φούσκα με τα ενυπόθηκα δάνεια στα μέσα της δεκαετίας του 2000.

Και τώρα η φούσκα όλων των περιουσιακών στοιχείων το 2020.

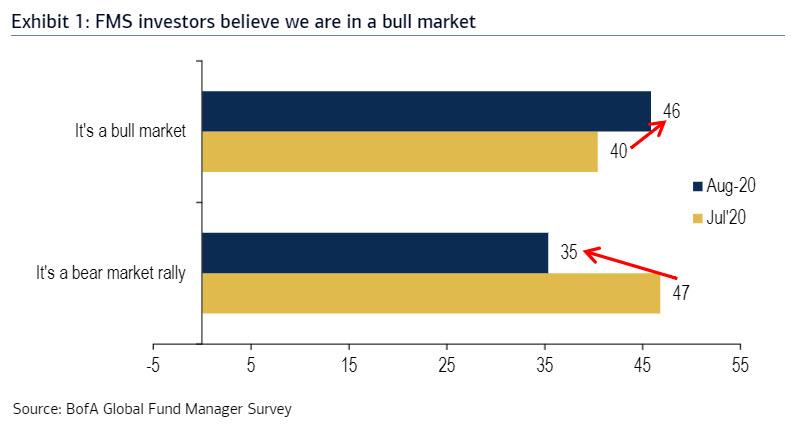

BofA, Deloitte: Το 84% των οικονομικών διευθυντών ενώ θεωρούν υπερτιμημένες τις μετοχές… σπεύδουν σε επαναγορές ιδίων μετοχών

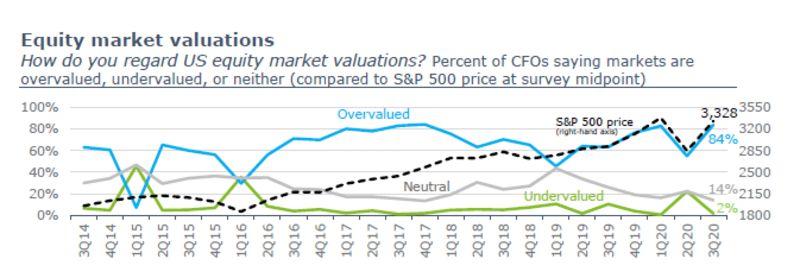

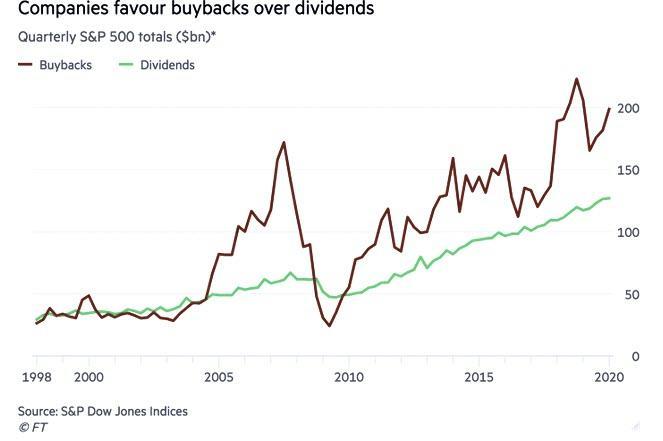

Το 84% των οικονομικών διευθυντών εκτιμούν ότι οι μετοχές είναι υπερτιμημένες… και σπεύδουν για επαναγορές ιδίων μετοχών.

Δεν είναι μόνο οι διαχειριστές κεφαλαίων της Wall Street που, όπως αποκάλυψε η τελευταία έρευνα της Bank of America Merill Lynch που βλέπουν τις μετοχές (μαζί με ομόλογα και χρυσό) να είναι οι πιο υπερτιμημένες.

Οι οικονομικοί διευθυντές των επιχειρήσεων CFO συμφωνούν και στην τελευταία τριμηνιαία έρευνα που διενήργησε η Deloitte LLP, σε ποσοστό 84% δήλωσαν ότι οι μετοχές είναι πολύ ακριβές, φθάνουν στο δεύτερο υψηλότερο επίπεδο της δεκαετίας.

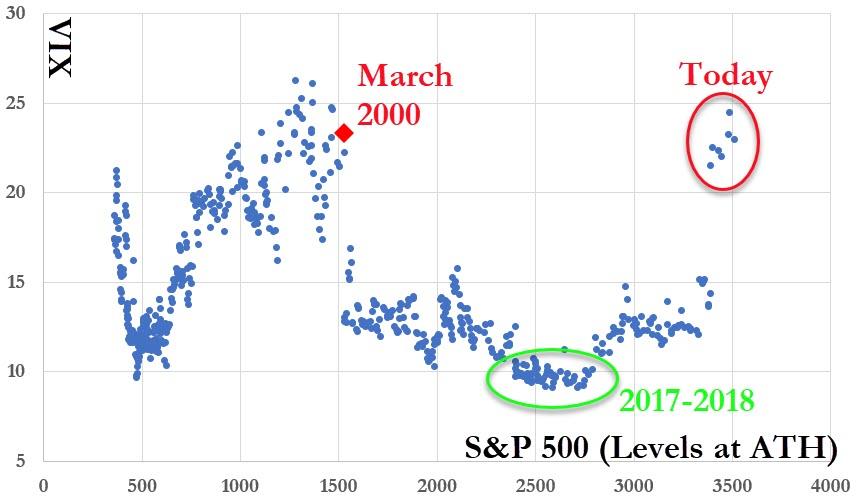

Η κοινή πορεία της Wall Street και του δείκτη VIX δείχνει επανάληψη της «φούσκας» του 2000

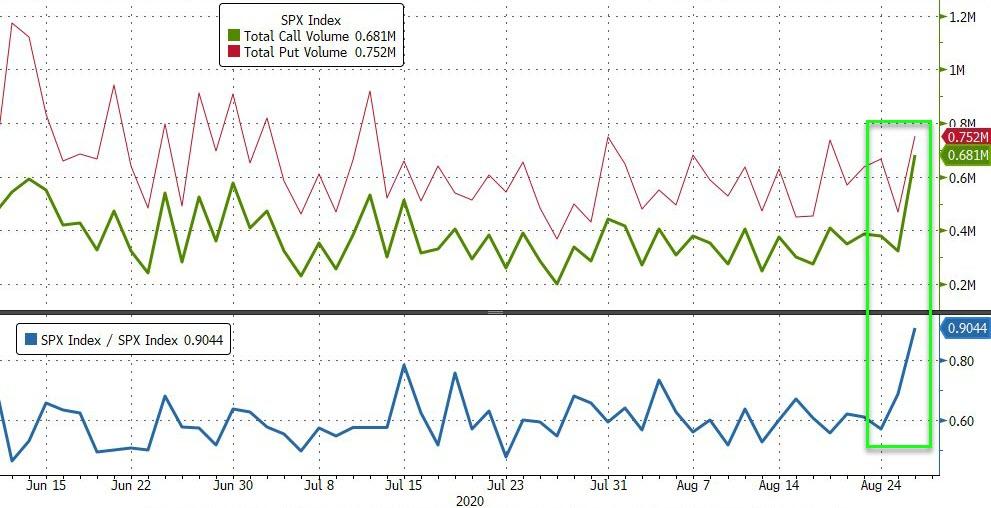

Τις τελευταίες εβδομάδες παρατηρείται κάτι «περίεργο» στις χρηματιστηριακές αγορές της Νέας Υόρκης και δεν είναι άλλο από την κοινή «πορεία» της Wall Street και του δείκτη μεταβλητότητας VIX.

Ο δείκτης CBOE Volatility Index (VIX) λαμβάνει υπόψη τα δικαιώματα προαίρεσης (options prices) για να υπολογίσει την κίνηση του S&P 500 τις επόμενες 30 ημέρες.

Οι «φυσιολογικές» τιμές κυμαίνονται στις 11 μονάδες.

Το ιστορικό χαμηλό του δείκτη, το οποίο σημειώθηκε τον περασμένο Ιούλιο, είναι 8,84 μονάδες.

Φυσιολογικά, μία άνοδος του CBOE Volatility Index (VIX) συνεπάγεται μία νευρικότητα και υποχώρηση στον S&P 500.

Ωστόσο, πλέον αυτό δεν υφίσταται.

Τελευταία φορά που παρατηρήθηκε αυτό το φαινόμενο ήταν το 1999-2000, όταν εξερράγη η «φούσκα» των τεχνολογικών εταιρειών στη Wall Street.