Χαρακτηριστικό είναι ότι, σύμφωνα με τα τελευταία στοιχεία, σχεδόν το ένα τρίτο του συνόλου του συνολικού χρέους των ΗΠΑ πρόκειται να λήξει στους επόμενους 12 μήνες, σύμφωνα με ανάλυση της εταιρείας διαχείρισης περιουσιακών στοιχείων Apollo η οποία παρουσιάζεται από το Business Insider σε δημοσίευμά του το Σάββατο 9 Σεπτεμβρίου.

Το διάγραμμα του Chief Economist Torsten Slοk αναδεικνύει ότι το μερίδιο του δημοσίου χρέους των ΗΠΑ που πρόκειται να λήξει σε ένα έτος ή λιγότερο έχει αυξηθεί σταθερά προσεγγίζοντας τα επίπεδα της εποχής της πανδημίας και είναι τώρα στο 31%.

Όσον αφορά το ποσό εκπεφρασμένο σε δολάρια, αυτό είναι 7,6 τρισεκατομμύρια δολάρια, ένα υψηλό που δεν έχει καταγραφεί από τις αρχές του 2021.

Επιπλέον, το δημόσιο χρέος με βραχυπρόθεσμη λήξη αντιπροσωπεύει περισσότερο από το ένα τέταρτο του ΑΕΠ των ΗΠΑ.

Ωστόσο, αυτό είναι κάτω από το ανώτατο όριο του 2020, όταν αποτελούσε σημαντικά μεγαλύτερο μερίδιο.

Ωστόσο, ο Slοk επισήμανε ότι τα 7,6 τρισεκατομμύρια δολάρια που είναι απαραίτητα για την εξυπηρέτηση του δημοσίου χρέους ωθούν ανοδικά τα επιτόκια των ΗΠΑ.

Το 31% του συνολικού ανεξόφλητου χρέους των ΗΠΑ θα λήξει το επόμενο έτος

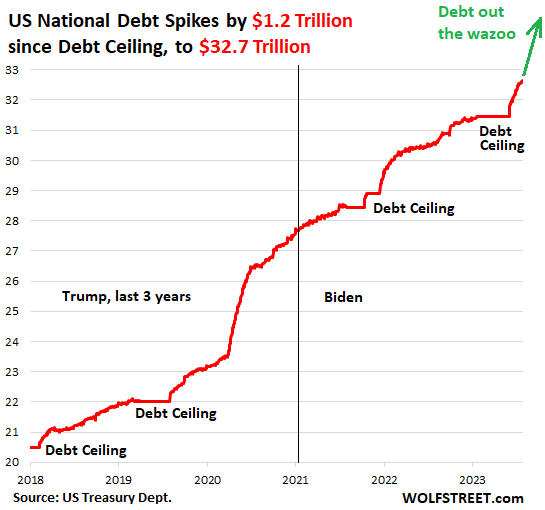

Την ίδια ώρα τα ελλείμματα του ομοσπονδιακού προϋπολογισμού (της κεντρικής κυβέρνησης) τα τελευταία χρόνια έχουν εκτιναχθεί, ανεβάζοντας ωθώντας ανοδικά την καμπύλη του αμερικανικού χρέους.

Το Υπουργείο Οικονομικών έχει ήδη δημοπρατήσει ομόλογα αξίας 1 τρισεκατομμυρίου δολαρίων μόλις μέσα στο τρέχον τρίμηνο.

Η σύσφιξη της νομισματικής πολιτικής

Εν τω μεταξύ, το κόστος δανεισμού εκτινάχθηκε στα ύψη τον τελευταίο ενάμιση χρόνο, καθώς η Federal Reserve βρίσκεται σε μια πορεία σύσφιξης της νομισματικής πολιτικής, αυξάνοντας το κόστος εξυπηρέτησης του χρέους της κυβέρνησης.

Από το απόγευμα της Παρασκευής 8 Σεπτεμβρίου, η απόδοση του 10ετούς ομολόγου διαμορφώθηκε στο 4,25% και η απόδοση του τριμήνου διαμορφώθηκε στο 5,47%.

Τα επιτόκια δέχθηκαν επίσης ανοδική ώθηση από το πρόγραμμα ποσοτικής σύσφιξης της Fed, το οποίο απομάκρυνε έναν κορυφαίο αγοραστή από την αγορά ομολόγων.

Η κεντρική τράπεζα μείωσε περίπου 1 τρισεκατομμύριο δολάρια τον προϋπολογισμό της για την αγορά κρατικού χρέους.

Αν και οι αποδόσεις έχουν ανέβει τους τελευταίους μήνες, ο συνολικός αντίκτυπος της ποσοτικής σύσφιξης στην αγορά ήταν περιορισμένος μέχρι στιγμής, καθώς το Υπουργείο Οικονομικών βρίσκει (τουλάχιστον ακόμη…) αρκετούς αγοραστές αμερικανικού χρέους (από ιδιώτες επενδυτές είτε μεγάλα funds).

Ωστόσο, σύμφωνα με μια μελέτη του St. Louis Fed από τα τέλη Αυγούστου, η καμπύλη της συμμετοχής των market funds σε πρόσφατες δημοπρασίες ομολόγων (ακόμη και εντόκων γραμματίων) έχει αρχίσει να επιπεδώνεται, όπως λέει οι στατιστικολόγοι.

Το… σκάσιμο της «φούσκας»

Πέραν της απόφασης της Fitch Ratings στις αρχές Αυγούστου να υποβαθμίσει το αξιόχρεο των ΗΠΑ, ένα εντυπωσιακό στατιστικό στοιχείο αναδεικνύει τη δεινή οικονομική πραγματικότητα της άλλοτε οικονομικής υπερδύναμης.

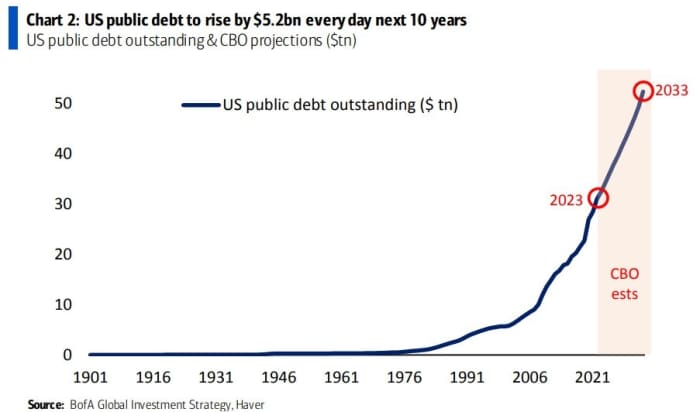

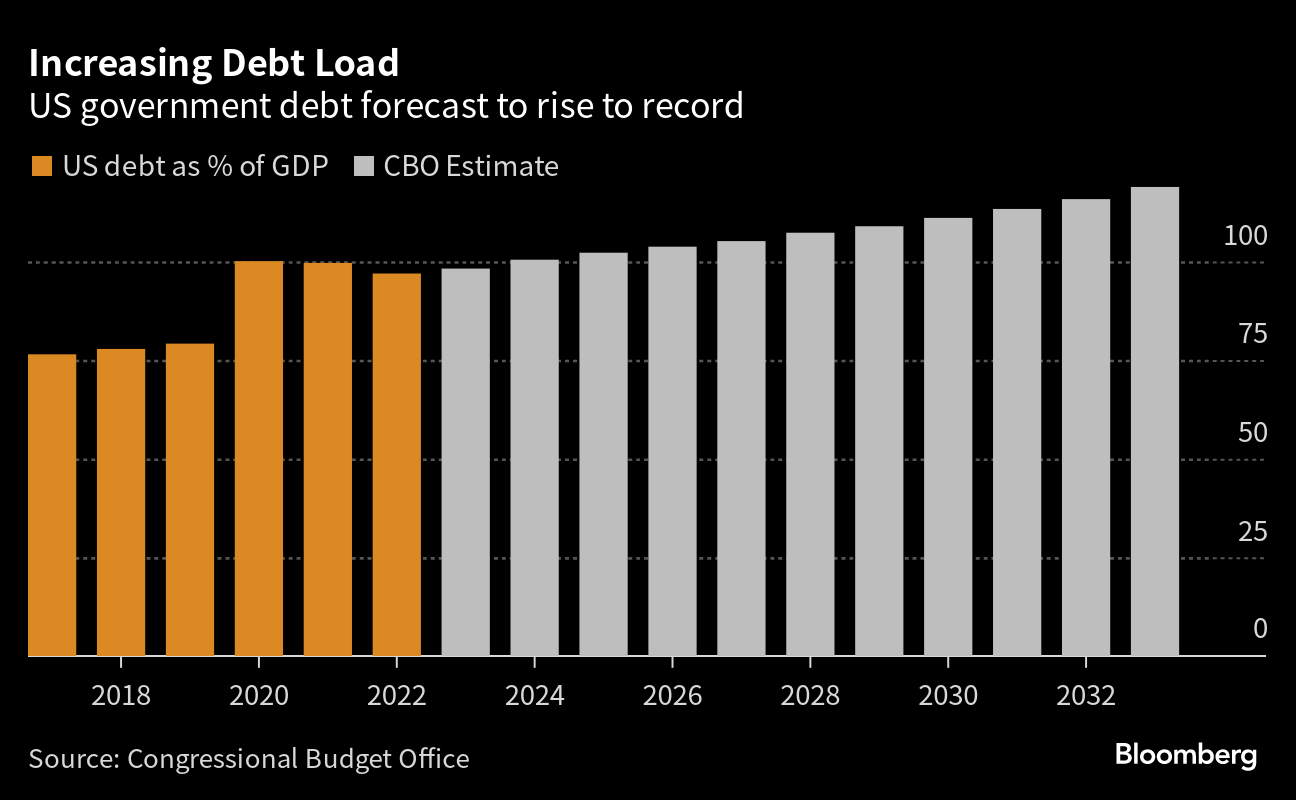

Το χρέος της κυβέρνησης των ΗΠΑ θα αυξάνεται κατά 5,2 δισεκατομμύρια δολάρια — κάθε μέρα για την επόμενη δεκαετία.

Σύμφωνα με το σημείωμα προς τους επενδυτές του αναλυτή της Bank of America, Michael Hartnett, στις αρχές Αυγούστου όπου αναφέρεται στις προβλέψεις του Γραφείου Προϋπολογισμού του Κογκρέσου – κατέληξε σε αυτό το θηριώδες νούμερο που αναδεικνύει την πραγματικότητα ότι η Fed έχει χάσει το έλεγχο στην οικονομία και οι ΗΠΑ σύντομα δεν θα μπορούν νε εξυπηρετήσουν το χρέος τους.

Είναι σημαντικό ότι το χρέος πρόκειται να αυξηθεί με πολύ μεγαλύτερη ταχύτητα από την ευρύτερη οικονομία – ένδειξη ότι το πιστωτικό γεγονός είναι προ των πυλών.

Σύμφωνα με τους υπολογισμούς του γραφείου προϋπολογισμού του Κογκρέσου, το δημόσιο χρέος θα ανέλθει στο 118,9% του ΑΕΠ έως το 2033, από 98,2% φέτος.

Ο Hartnett επισήμανε ευθέως ότι οι κεντρικές τράπεζες αποδύονται σε αγώνα δρόμου για τη διάσωση της Wall Street (σ.σ. του χρηματοπιστωτικού συστήματος) ενώ οι κυβερνήσεις επιχειρούν να διασφαλίσουν την επιβίωση των μικρότερων επιχειρήσεων.

«Τελικά, ο στόχος της ασκούμενης πολιτικής σε όλα τα κράτη – μέλη της ομάδας των G7 είναι ο έλεγχος της καμπύλης απόδοσης των ομολόγων, όταν η επόμενη ύφεση θα προκαλέσει αναταράξεις στη δημοσιονομική πολιτική και θα αυξηθει κατακόρυφα ο κίνδυνος χρεοκοπίας λόγω της κατακόρυφης ανόδου του κόστους εξυπηρέτησης του χρέους», επισημαίνει.

Οι βασικοί παράγοντες

Θα πρέπει να σημειωθεί ότι η μία μεγάλη οικονομία που ασκεί έλεγχο την καμπύλης απόδοσης των ομολόγων, η Ιαπωνία, αρχίζει με μικρά βήματα να διαφοροποιείται από αυτή την πολιτική.

Οι ΗΠΑ ασκούσαν έλεγχο στην καμπύλη απόδοσης κατά τη διάρκεια του Β ‘Παγκοσμίου Πολέμου εξαιτίας των εξαιρετικών οικονομικών συνθηκών που επικρατούσαν και είναι μια πολιτική που έχει εξεταστεί πρόσφατα από αξιωματούχους της Federal Reserve.

Από την εκτόνωση της πολιτικής κρίσης όσον αφορά το ανώτατο όριο χρέους στις 31 Μαΐου, τα εμπορεύματα ήταν το περιουσιακό στοιχείο με τις καλύτερες επιδόσεις, επισημαίνει ο Hartnett.

Ο βασικός καταλύτης στην εξέλιξη αυτή είναι ότι η οικονομία δεν έχει εισέλθει σε φάση ύφεσης, αλλά και ένας συνδυασμός παραγόντων στην πλευρά προσφοράς ενισχύει αυτή την εξέλιξη – συμπεριλαμβανομένων των χαμηλότερων αποθεμάτων πετρελαίου στις ΗΠΑ από το 1985, της απαγόρευσης εξαγωγής ρυζιού εκ μέρους της Ινδίας, των περιορισμών στις εξαγωγές της Κίνας στα μέταλλα (γερμάνιο και το γάλλιο) , οι κινήσεις προμήθειας πετρελαίου της Ρωσίας και της Σαουδικής Αραβίας και το πραξικόπημα στον πλούσιο σε ουράνιο Νίγηρα.

Η συγκυριακή εικόνα είναι ότι μεταβαίνουμε σε μια κατάσταση απομείωσης του κινδύνου εκ μέρους των επενδυτών, καθώς το τεελαυτίο διάστημα σημειώθηκαν οι ισχυρότερες εισροές σε ομόλογα από τον Οκτώβριο του 2022 και καταγράφηκε η δεύτερη συνεχόμενη εβδομάδα εκροών μετοχών.

Αυτοί οι πελάτες αγοράζουν χρέος υψηλού επενδυτικού βαθμού, ιαπωνικές μετοχές, προϊόντα υψηλής διακύμανσης και πωλούν μετοχές αναπτυξης (growth stocks), τραπεζικά δάνεια, χρηματοοικονομικά και τεχνολογικά assets.

H τέλεια καταιγίδα έρχεται…

Ο οίκος Fitch έδωσε το στίγμα των δυσοίωνων δημοσιονομικών προοπτικών των ΗΠΑ, υποστηρίζοντας ότι η δημοσιονομική εικόνα των ΗΠΑ είναι εξαιρετική δεινή

Εν ολίγοις, οι ΗΠΑ αντιμετωπίζουν μια τέλεια καταιγίδα ενός ιλιγγιώδους δημοσιονομικού ελλείμματος, ενός σχεδόν σε ιστορικά επίπεδα διογκωμένου φορτίου χρέους, του αυξημένου ύψους των επιτοκίων και της κατάρρευσης των φορολογικών εσόδων», ανέφερε.

Αντίθετα, ο διάσημος επενδυτής Warren Buffett δήλωσε ότι αγόραζε γραμμάτια του Δημοσίου τις τελευταίες ημέρες και πιθανότατα θα συνεχίσει.

Για τους Alexander Wise και Jan Loeys της JPMorgan Chase, το τελικό ερώτημα είναι πού θα πάνε τελικά τα προσαρμοσμένα στον πληθωρισμό επιτόκια, καθώς επιμένουν στην πρόβλεψη ότι η πραγματική απόδοση των ΗΠΑ 10ετών ομολόγων θα φτάσει το 2,5% την επόμενη δεκαετία.

Η αυξανόμενη δημοσιονομική επιβάρυνση είναι «μία από τις πιο σημαντικές δυνάμεις που οδηγούν την προβλεπόμενη μακροπρόθεσμη αύξηση των πραγματικών αποδόσεων», υπογράμμισαν σε σημείωμα τους.

Η μεγάλη απόκλιση

Με τα οικονομικά δεδομένα να παραμένουν σχετικά ισχυρά, η απόφαση της Fitch και μια άσχετη απόφαση του Υπουργείου Οικονομικών των ΗΠΑ να πουλήσει περισσότερο χρέος μέσω εντόκων γραμματίων έθεσε το επίκεντρο ακριβώς στην έκρηξη του αμερικανικού κρατικού δανεισμού.

Οι αποδόσεις στα δύο άκρα της καμπύλης αποδόσεων των ΗΠΑ αποκλίνουν.

Τα μακροπρόθεσμα ομόλογα μειώθηκαν κατά 1% φέτος, σε σύγκριση με άνοδο 0,5% για ένα ευρύτερο εύρος του χρέους των ΗΠΑ, σύμφωνα με τους δείκτες του Bloomberg.

Ο Fitch εξακολουθεί να αναμένει ύφεση, σε αντίθεση με τη Fed και ένα αυξανόμενο ποσοστό αναλυτών που προβλέπουν ότι η κεντρική τράπεζα θα καταφέρει να τιθασεύσει τον πληθωρισμό και να δημιουργήσει μια ήπια προσγείωση.

Η υποβάθμιση αυτής της εβδομάδας βασίστηκε στις μεσοπρόθεσμες δημοσιονομικές προοπτικές, «η οποία χαρακτηρίζεται από αυξανόμενα ελλείμματα και δημόσιο χρέος», δήλωσε ο James McCormack, επικεφαλής της παγκόσμιας αξιολόγησης κρατικών και υπερεθνικών αξιολογήσεων του Fitch στο Χονγκ Κονγκ.

Οι αποδόσεις των ΗΠΑ βρίσκονται «σε κρίσιμο σημείο», δήλωσε ο Khoon Goh, επικεφαλής της έρευνας για την Ασία στην Australia & New Zealand Banking Group στη Σιγκαπούρη.

Το επόμενο επίπεδο στήριξης στα δεκαετή ομόλογα είναι περίπου 4,35% ή 4,4%, επισήμανε.